Le paiement mobile de plus en plus sollicité

Marketing móvil

Pendant le confinement, les marques ont été témoins de l’impossibilité pour le consommateur de se déplacer en magasin. Le gouvernement a laissé ouvert la porte à la possibilité de livrer, voire même de collecter en magasin les achats passés en ligne. Le paiement mobile a ainsi été au cœur du comportement des mobinautes. Va-t-il se pérenniser ?

Depuis plus de quinze ans, la technologie NFC (Near Field Communication) a révolutionné notre façon de suivre des échanges commerciaux. Dans l’environnement du consommateur, c’est la possibilité de payer via son mobile grâce à une puce directement implantée dans le smartphone. L’idée est séduisante : 62% des Français ont déjà utilisé un portefeuille digital ou un service de paiement mobile. La France se place d’ailleurs en 2ème position du classement européen des pays affichant une croissance de paiement sur mobile.

Quelle opportunité ce moyen de paiement constitue-t-il ? En rassemblant maintenant presque 9% des paiements parmi le total des achats dans le monde, le paiement mobile est aujourd’hui un incontournable du commerce (qu’il soit en ligne ou en physique).

Un marché français sur le tard

–

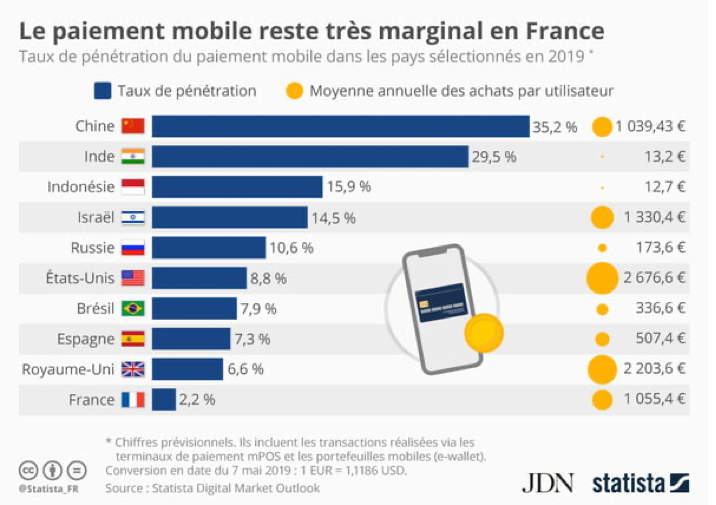

Malgré le succès du paiement sans contact, le paiement mobile n’a pas conquis les mobinautes français. Selon Statista, en 2019, le taux de pénétration n’atteint que les 2,2% contre 6,6% pour le Royaume-Uni et 7,3% pour l’Espagne. C’est en Asie que cette solution connait son plus fort succès, avec des chiffres dépassant les 15% : 15,9% pour l’Indonésie, 29,5% pour l’Inde et un impressionnant 35,2% pour la Chine.

Le succès différé de l’outil entre ces territoires est aussi explicable par l’utilisation précoce de l’application de messagerie WeChat (développée par le géant Tencent), permettant à ses utilisateurs de payer directement depuis l’application. Or dans son rapport dressant le bilan de l’année 2019, Tencent recense plus d’1 milliard d’utilisateurs actifs (1 165 millions pour être précis), soit une croissance de 6,1% par rapport à l’exercice 2018. L’outil AliPay, développé par le concurrent AliBaba et alimenté par les mêmes fonctionnalités, est très légèrement en-dessous puisqu’il compte en 2019 environ 1 milliard d’utilisateurs actifs par mois.

Le paiement sans contact a pourtant séduit les Français. L’augmentation impressionnante du nombre de paiements effectués en posant sa carte bancaire sur un terminal est passé de 2 milliards en 2018 à 3 milliards 500 millions en 2019 selon les chiffres de la Banque Centrale Européenne. Un sondage Ifop publié en décembre 2019 révèle que 73% des Français ont fait usage du paiement sans contact au cours de la même année. La même étude montre que ce n’est pas une question de génération, mais que la problématique est véritablement liée à des catégories de population et des niveaux de revenus. Ainsi, les plus grands utilisateurs du sans contact sont les CSP+ (87% d’entre eux) ainsi que les étudiants, les cadres et les familles nombreuses.

La France se défend sur d’autres statistiques, avec un panier moyen annuel par utilisateur de 1 055,4€. Avec cette variable, elle est ainsi à la 4ème place du top 10 dressé par Statista derrière les Etats-Unis (2 676,6€), le Royaume-Uni (2 203,6€) puis Israël (1 330,4€). Attention toutefois à ne pas baser son analyse exclusivement sur ces chiffres, puisque le coût de la vie n’est évidemment pas le même entre les pays occidentaux et orientaux.

En France, le confinement remet le paiement mobile dans la course au paiement sans contact !

–

Le paiement mobile connait un certain essor grâce au confinement. L’Observatoire Afterbanking des nouveaux usages bancaires, mis en place par Orange dans le cadre de son service Orange Bank, a constaté que les montants unitaires des paiements par carte bancaire ont vu une augmentation de près de 30%. Le paiement sans contact, assimilé à un geste barrière contre la transmission du virus Covid-19, procure une sécurité qui a fait grimper de 60% le panier d’achat réglé par paiement mobile. En réaction à cela, Orange Bank a augmenté le plafond du paiement mobile, passant de 1000€ à 1500€.

L’avantage majeur du paiement mobile est qu’il n’est pas restreint à un plafond délimité par les banques françaises, actuellement de 50€. La situation a accéléré le processus de mise en place qui était déjà amorcé depuis plusieurs mois.

Le portefeuille électronique (ou « mobile wallet » en anglais) devient ainsi une solution de plus en plus prisée par les consommateurs, dans un souci sanitaire et afin de ne pas être limité à un plafond. De plus, la liste des banques ayant ouvert la possibilité à ses utilisateurs de dématérialiser leur carte bancaire s’étend de plus en plus, les retardataires les plus connus n’étant que 3 (BforBank, CIC et ING). La solution se démocratise tellement qu’Apple a pour projet de mettre à disposition sa propre carte de crédit, ainsi que des cartes étudiants permettant les accès aux bâtiments et les paiements au sein même du campus !

Dans le cadre de paiements à distance, le paiement mobile s’est révélé être une solution idéale. Les petits commerçants, les commerçants de bouche, ont été grandement menacés par le confinement. Paylib a alors mis à disposition gratuitement son service de paiement « Paylib entre amis » le temps du confinement. Son concurrent Lyfpay a fait de même et a aussi étendu cette possibilité aux professionnels de santé, à l’univers caritatif et aux distributeurs alimentaires, gros et petits ! Ainsi Auchan, Carrefour, Casino, Leader Price, Franprix et Bio c’Bon ont continué d’utiliser Lyfpay comme solution de paiement mobile. L’application a même constaté un pic d’activité depuis le confinement, a annoncé Frédéric Leclef (DG adjoint de Lyfpay).

© CC/LSA

Le paiement mobile va-t-il s’imposer durablement comme une solution de paiement ?

–

C’est une certitude : le confinement pousse les Français à changer leurs habitudes de consommation. Pour autant, cela va-t-il se pérenniser ?

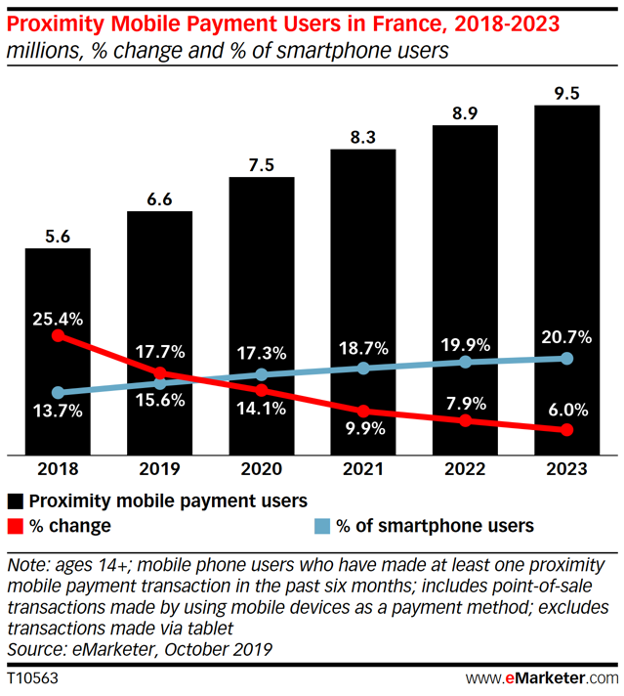

Hors confinement, le paiement mobile a gagné du terrain depuis quelques années, prouvant que la tendance est à la hausse. En 2018, le nombre de transactions faites via un smartphone était de 10 millions selon le Groupement Carte Bancaires. En 2019, dans une enquête publiée par Le Monde, on relève que :

- Le nombre d’utilisateurs de Paylib a presque doublé en l’espace d’un an, entre l’été 2018 et septembre 2019.

- On enregistre 100 000 nouvelles transactions par mois.

- La Société Générale annonce que le nombre de transactions mobiles effectuées par ses clients double tous les 6 mois.

- La BPCE recense 350 millions d’euros de transactions réalisées par paiement mobile en magasin entre août 2018 et août 2019, soit 2,5 fois plus qu’entre août 2017 et août 2018.

Un sondage réalisé par Galitt en mars 2019 indique que 92% des Français ont déjà entendu parler du paiement par téléphone mobile et que presque 20% des propriétaires de smartphones interrogés avouent avoir utilisé le paiement mobile au moins une fois.

La situation sanitaire accentue le délaissement des paiements en liquide, qui souffraient déjà de l’apparition du sans contact. La France se situe en dessous des chiffres recensés par la Banque Centrale Européenne depuis quelques années, avec environ 30% des paiements effectués en cash contre 20% pour le reste des pays européens. Encore bien loin de la Suède, pionnière en la matière et dont presque 90% des paiements se font par carte bancaire (mobile, sans contact et via TPE confondus) !

Bien que l’interdiction du paiement en liquide soit illégale, il est tout de même recommandé de limiter au maximum les points de contact où le virus pourrait se transmettre. Or le paiement en cash est considéré comme vecteur important de transmission, d’où les dispositifs mis en place par les différentes solutions de paiement mobile. Certains établissements ont même interdit les paiements en espèces.

En conclusion

–

Le paiement mobile a connu une entrée timide sur le marché français. Avant même les circonstances que l’on connaît, cette pratique a vu son taux d’utilisation augmenter exponentiellement sur les exercices 2018/2019. Les mesures sanitaires mises aujourd’hui en place vont dans cette direction en favorisant le paiement sans contact, et donc le paiement par téléphone. Or celui-ci présente moins de contraintes (pas de plafond) et plus de sécurité (nécessité du code ou de l’empreinte digitale).

Cette solution de facilité pourrait s’étendre à plus d’utilisateurs pour plusieurs raisons. Notamment, l’omniprésence grandissante du smartphone à chaque instant de la vie quotidienne, le nombre des banques prises en charge par Apple Pay, G Pay et Samsung Pay, et le développement de l’obsolescence des paiements en liquide.

Enfin, la confiance allouée aux solutions tech de gestion financière (plus de 50% des sondés pour Google et Apple, selon une étude McKinsey publiée en 2019) est encourageante quant aux conjectures d’utilisation du wallet mobile pour le paiement.